中古マンションの闇【入口戦略編】 からつづく

マンション売却の「出口戦略」

「マンションは管理で選べ」などと言われます。区分所有という形態からも、本質をつく話ではあります。しかし、中古マンションといっても築10年程度ならばよほどの欠陥物件でない限り大きな問題は発生しませんので、物件ごとの管理の違いは見えにくいと言えます。

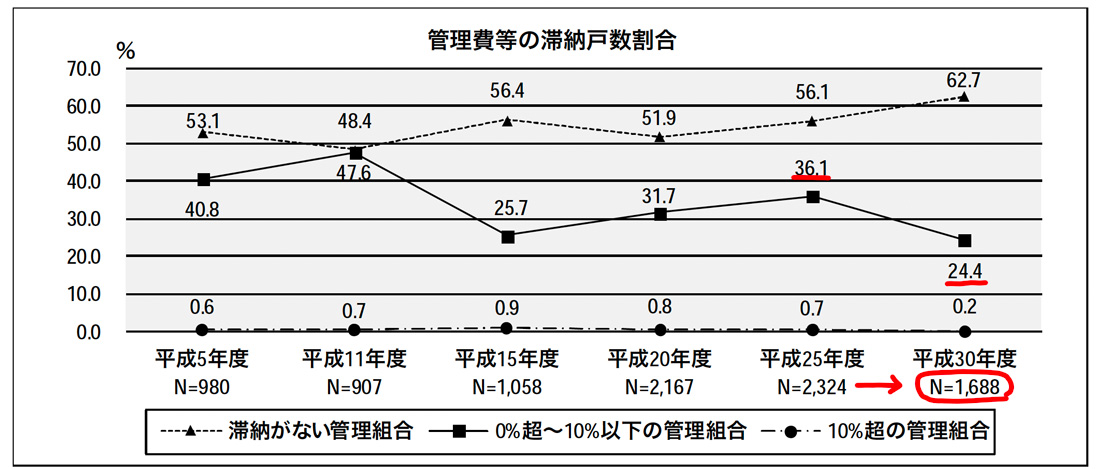

たいていの場合「平穏」が崩れ始めるのは築10年を超え大規模修繕を行う期間に入ってからです。また、管理費や修繕積立金の滞納者が目立ってくるのも、毎年の総会で定足数を満たすことが困難になってくるのも、このあたりからのことなのです。

ひどい場合、この時期にさしかかった段階で修繕積立金は管理会社の提案する不要不急の修繕工事に浪費されています。困ったことに、目の前の現実となった大規模修繕工事の備えが足りなくなっているのです。ここで管理組合では修繕積立金の値上げや一時負担の話さざるを得なくなり、にわかに紛糾し始める訳です。

↑管理費等の滞納戸数割合の推移【前回調査に比べて回答数が激減しています。不都合な内容の回答を控えた管理組合が増えたのではないでしょうか】(国土交通省 平成30年度マンション総合調査結果より)

↑管理費等の滞納戸数割合の推移【前回調査に比べて回答数が激減しています。不都合な内容の回答を控えた管理組合が増えたのではないでしょうか】(国土交通省 平成30年度マンション総合調査結果より)

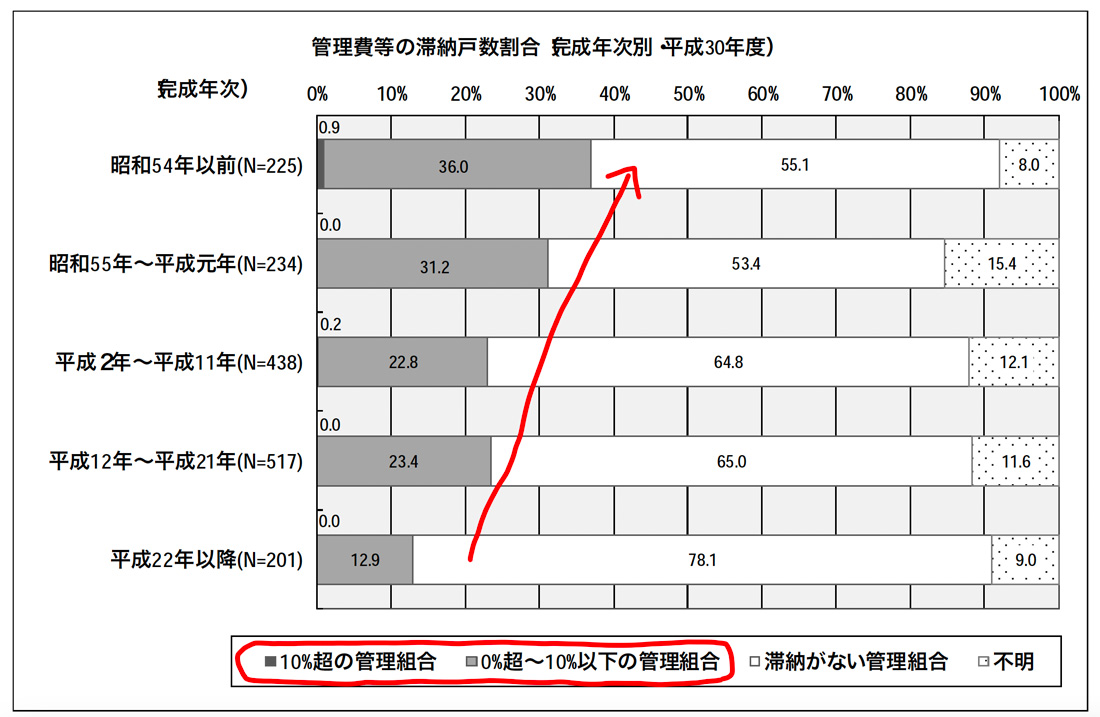

↑完成年次別の管理費等の滞納戸数割合【管理費等滞納は築年数とともに増加していく傾向です】(国土交通省 平成30年度マンション総合調査結果より)

↑完成年次別の管理費等の滞納戸数割合【管理費等滞納は築年数とともに増加していく傾向です】(国土交通省 平成30年度マンション総合調査結果より)

実際の管理費等は、原則「専有部分の床面積割合」で負担します。大規模物件であればあるほど、徴収される管理費総額は大きくなります。いっぽうでは収入額と支出額の差額が大きくなるリスクもあります。

駐車場に関わる費用負担についてを例に挙げます。駐車場が必須の方にとっては「駐車場設置率100%」は非常に魅力的です。しかし、先述した通り管理費に影響を及ぼすという点を忘れてはいけません。 駐車場設置率100%のマンションは大抵、車を所有している方が多くなるであろうエリアに存在します。

そういうエリアは、マンション分譲当初は100%埋まりますが、時が経つにつれて稼働率がどんどん落ちていくケースが多いのです。稼働率が落ちていくということは、毎年の収入額が減少することを意味します。もし、慢性的に空きが多い状態が続いてしまうと、駐車場設備の維持に区分所有者全員の追加負担が生じる事態にも発展していきます。こういった際には、利用しない区分所有者にとっては受け入れ難い問題となります。

見えてきた中古相場の実態と物件の持つリスク

新築物件段階では事業主の利益率には5〜40%もの差があり、購入者側にとっては「割高物件」というものは確かに存在します。しかし、中古マンション市場を見ていると、ほとんどの物件は築10年を超えるとおおむね「近隣相場」で評価されるようになります。つまり、新築時の価格は加味されなくなるということです。

また、新築時は各階の住戸が同時に販売された訳ですが、中古の場合はそうではありません。新築時には予算と相談しながらどの階にしようかと比較していたものが、中古の場合は主に他の建物との比較になっていきます。ほとんどの場合、新築時の階数による価格差はぐっと圧縮され小さくなっていくことになります。高層階であればあるほど、中古売却のタイミングによる価格低下が大きくなる傾向があるということです。

新潟県の湯沢町は日本アルプスのリゾートタウンで、多数の温泉とスキー場があることで知られています。近くにはあの苗場スキー場などもあり、東京から1時間ちょっとで行けます。ここには多くのリゾートマンションが立ち並んでいます。30年ほど前の分譲当時は4000万円であった住戸の取引価格は100万円を切っています。

それほどまでに中古価格が下がってしまう大きな要因は、管理費や修繕積立金の滞納です。リゾートマンションということもあり区分所有者は常時住んでいないので、管理費や修繕積立金の滞納額が積み上がっているのです。そのような住戸を購入すれば、その負担義務は滞納分も含めて購入者に移ってきます。住戸の価格は100万円を切っていても、管理費や修繕積立金の滞納額がそれ以上に積み上がっている物件もあるのです。

↑湯沢のリゾートマンション群(そのうち廃墟化するとも言われています)

↑湯沢のリゾートマンション群(そのうち廃墟化するとも言われています)

最近、中国の各都市で地盤沈下が激しいようです。北京市内の地下鉄では年間5mmも沈下している路線もあるそうです。北京には多くの高層マンションが立ち並んでいます。一部では建物の傾斜が進行していて、すでにもたれ合って接触している建物や、傾斜が進まないように建物どうしで鉄骨などでつっかえ棒を施している物件も見られるようです。過度な地下水利用が原因と見られていますが「日本では絶対ない」とも言いきれない光景です。

↑北京の高層マンション群(国はなんとかできるのでしょうか)

↑北京の高層マンション群(国はなんとかできるのでしょうか)

「歪み」あるところに「投機」あり

タワーマンションでは、マンションの市場価格と相続税評価額の「乖離率(かいりりつ)」が大きすぎることが問題視され、税制の改正が予定されています。本来、相続税評価額は市場価格の8割程度になるのが理想とされていますが、高層マンションの場合は国が定めたルールに従うとそれよりも相当低く評価されます。つまり、それだけ節税効果が高いということです。

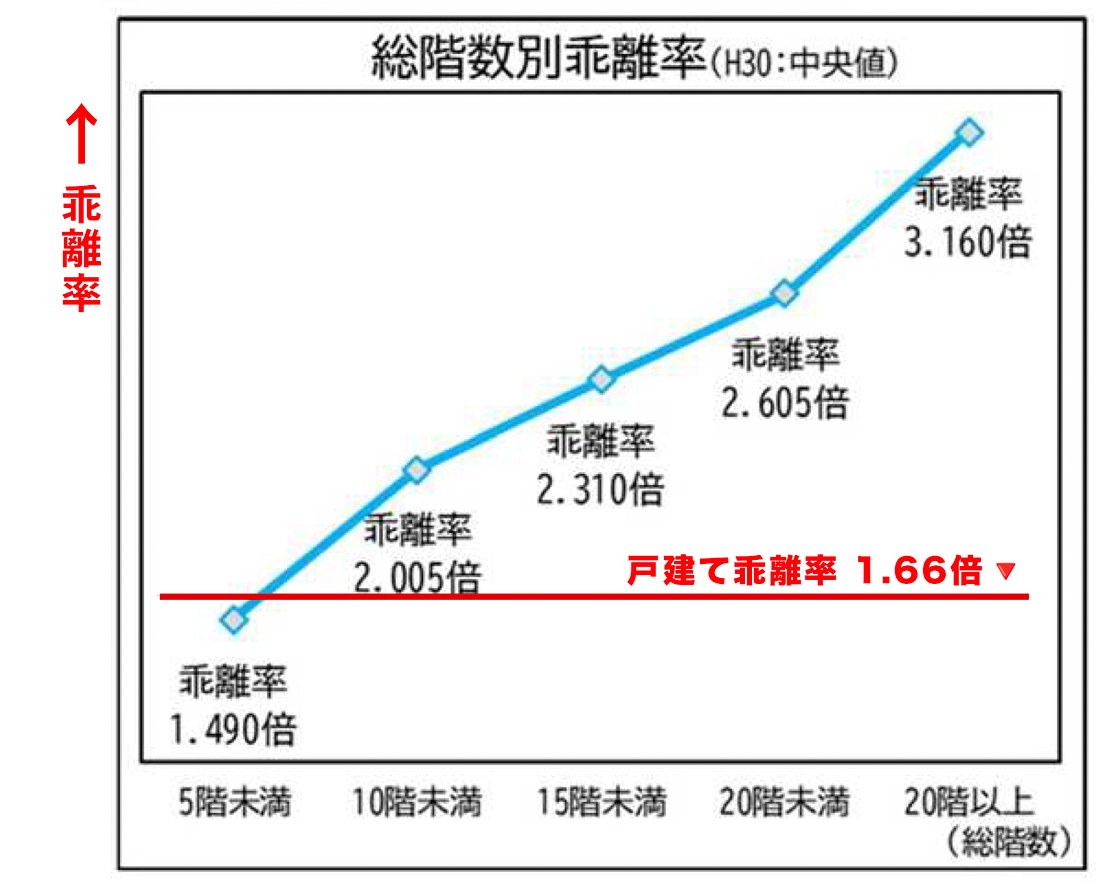

実際に国税庁の調査によると、一戸建ての乖離率の平均が1.66倍なのに対し、総階数20階以上のいわゆるタワーマンションでは、乖離率は3.16倍にのぼっています。つまり、タワーマンションの評価額は、実際の市場価格の3分の1にまで抑えられているということです。だから節税効果の大きい最上階の高い物件が真っ先に売れるのですね。

↑総階数別乖離率【5階建て以上のマンションで戸建て(1.66倍)より有利な評価額となっています】(国税庁報道発表資料より)

↑総階数別乖離率【5階建て以上のマンションで戸建て(1.66倍)より有利な評価額となっています】(国税庁報道発表資料より)

2024年以降、市場価格と相続税評価額の乖離率が小さくなるように算出ルールが改正される方針です。国税庁が案として公表した評価額の新たな算出ルールのポイントは以下のとおりです。

●築年数や階数などに基づいて評価額と市場価格の乖離率を計算する

●乖離率が1.67倍以上の場合通常の相続税評価額に乖離率と0.6を掛ける

国税庁試算によると、東京都内の築9年総階数43階建ての23階にある区分マンションの場合、市場価格1億1900万円のところ相続税評価額は3720万円で乖離率は3.2倍。相続するのが子ども1人の場合、相続税額は単純計算で約12万円となります。

新たな算出ルールでは乖離率を3.2倍とした場合、3720万円×3.2×0.6=約7140万円が相続税評価額となります。この場合の相続税額は約508万円となり、従来の計算方法と比べると約500万円負担が増えることになります。(戸建て物件との格差が是正されただけですが)

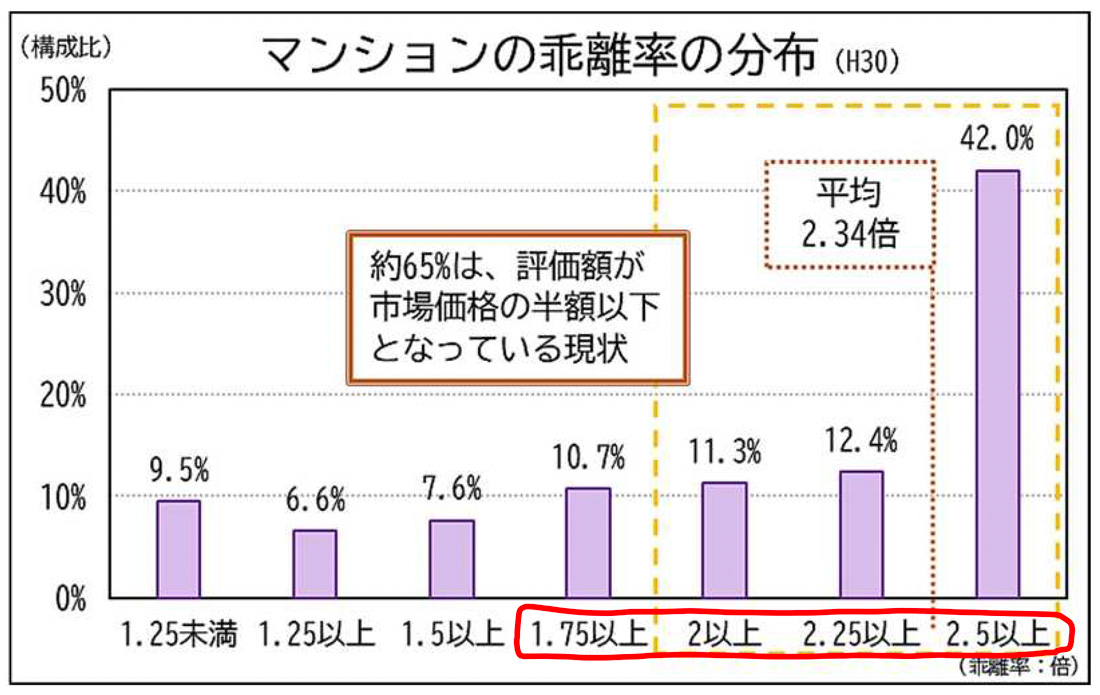

↑マンションの乖離率の分布【全体の約75%以上(赤の囲い部分)が戸建て(1.66倍)より有利な評価額となっています】(国税庁報道発表資料より)

↑マンションの乖離率の分布【全体の約75%以上(赤の囲い部分)が戸建て(1.66倍)より有利な評価額となっています】(国税庁報道発表資料より)

こうして見ていくと、マンションという大規模住居には節税をメリットとした「投資需要」と、純粋な実需としての「居住需要」が混在しているようです。タワーマンションなどの超高層物件においては高層階の「投資需要」とともに、建物全体を成立させ維持管理を支えるための低層階の「居住需要」が組み合わされた複合物件と考えるとしっくりときます。

建築物としては所詮ビルなので、商業施設・ホテルとオフィスが一体となった高層ビルのようなものなのですが、オーナーが多く区分所有という形態になっていて、建物の用途が限定されることなどマンション特有のハンディの多い状態であることは間違いないようです。

マンションは「投資需要」と「居住需要」が混在しています。マンション特有の潜在的な問題は、世の中の「縮図」でもあります。あたらしい「システム」や「制度」は未完成。そこに「投機」が起こり、徐々に是正されていくのが常なのです。